비트코인

비트코인 의 가치와 가격, 지속가능한 비즈니스 모델에 대해

루나 사건이 터진 이후로 연일 언론에선 “코인은 사기다” 라는 뉘앙스의 기사가 계속되는 중이다.

Back to basic, 다시 기초로 돌아가, 과연 코인은 사기인지, 코인의 비즈니스 모델 (이하 bm)은 무엇인지,

지속 가능한 코인 혹은 프로젝트는 무엇이 있을지 생각해보자

1. 코인의 가격과 가치는 다르다

너무나도 당연한 소리지만, 코인의 가격과 가치는 다르다.

이는 다른 모든 재화에서도 통용되는 말이다. 이해하기 쉽게 현실 재화들을 예로 들자면,

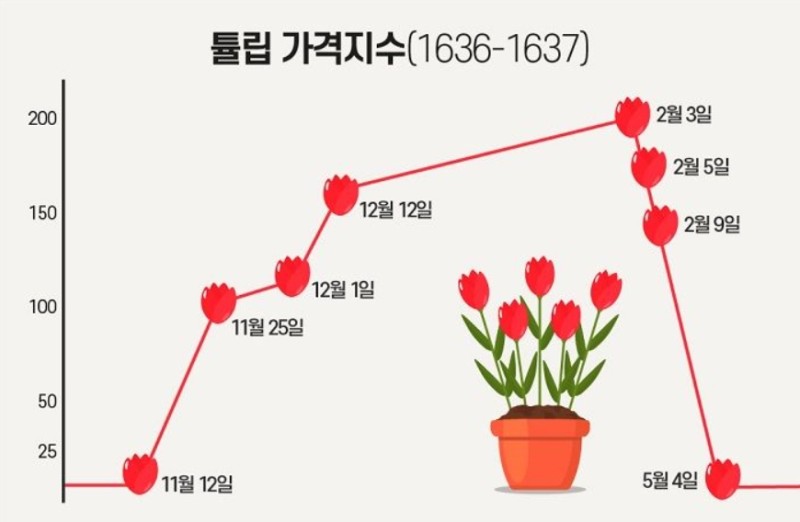

대표적인 것이 튤립이 있다. 튤립은 심미적 가치를 제공하는 재화로 가치가 있다고 볼 수 있으나,

튤립버블 당시 가격은 가치와 무관하게 하늘로 치솟았다.

튤립버블 이외에도 비슷한 사례는 찾아보기 쉬운데, 포켓몬빵, 요소수, 허니버터칩 등

공급이 제한된 상태에서 수요만 오르면 가치와 무관하게 가격이 오른다.

이는 주식도 마찬가지인데, 다만 주식과 코인의 다른점은 “컨센서스” 즉 합의된 가치의 부재이다.

주식에 대해서는 DCF, FCFF, PER, PBR, PSR등 매출과 현금 흐름, 자산등을 기반으로한

다양한 가치평가 방법론들이 있고, 이를 바탕으로 어느정도 가치를 유추해 볼 수 있다.

설령 절대적인 가치는 구하지 못하더라도, 상대가치 정도는 구할 수 있다.

바이낸스 거래소 수수료 20% 할인 가입 바로가기

하지만 코인에 대해서는

1) 가치가 있는지에 대한 컨센서스 (버핏옹은 $25 에도 안산다고 하심)

2) 가치가 있다면, 어떻게 평가를 해야하는지에 대한 컨센서스 (QTM, 메츠칼프 이론, GMI 등)

이 두 가지가 모두 부재하기 때문에 흔히 말하는 Rock Bottom, 안전 마진이 없다.

그렇기 때문에 가격은 더욱 요동친다.

한가지 재미있는 점은, 비트코인 을 비롯한 코인은 태생적으로 “종교”적 요소를 가진다.

블록체인 유지를 위해 탄생한 코인은, 인센티브 요소에 불과하며 – 해당 코인이 가치있다고 믿는 사람이

많으면 많을 수록 더 많은 가치를 가진다.

마이클 세일러 (마이클 스트레티지 CEO)가 “비트코인 의 가치가 $0에 수렴하지 않는다면

$100,000을 간다” 라고 말한 이유가 이 때문이다.

오를 때는 그 누구도 정확한 가치를 모르기 때문에,

FOMO (Fear Of Missing Out)에 시달리며 모두 매수를 눌러 더 가격이 오르고,

떨어질 때는 마찬가지로 끝도 없는 공포감에 모두가 매도를 눌러 가격이 더욱 하락한다.

“믿음”에 기반하는 종교와 비슷한 것이다.

엥 그렇다면 코인은 모두 사기일까?

2. 코인의 비즈니스 모델 살펴보기

이는 코인에 따라 다르다. 그리고 이를 알기 위해서는 각기 다른 코인의 비즈니스 모델을 보아야 한다.

블록체인을 모르는 사람들도 이해할 수 있게 최대한 쉽게 설명해 보려고 한다.

참고로 지금부터의 글은, 일개 개인의 의견에 불과하다.

1. 블록체인의 블록 (블록 스페이스)을 파는 모델

가장 기초적인 모델이다. 블록체인상에 데이터를 기록하는 것, 블록 스페이스의 저장 공간을 파는 것이다. 대표적인 예시로는 비트코인 (BTC), 이더리움(ETH), 솔라나(SOL) 등의 흔히 말하는 Layer 1, 자체적인 블록체인을 가진 체인들이 그 예시이다.

블록 스페이스를 판다는 것은? – 블록체인을 이용하기 위해선 가스비(Tx fee)를 내야한다. 현재 우리가 사용하고 있는 Web 2.0과 전혀 다른 환경이다. 그럼에도 블록체인을 사용하는 이유는

1) 블록체인은 보안성이 높으며, 영구적이다 (팩트)

2) 블록체인은 탈중앙화 되어 검열 위험성이 없다 (팩트)

이 두가지 요소 때문이다. Web 2.0 진영에서 Web 3.0이 사기라고 말하는 것은 맞을 수 있으나, 블록체인이 가진 저 두가지 장점은 확실한 팩트이다. 그리고 저 장점을 구매하기 위해, 기꺼이 Tx fee를 내고 블록 스페이스를 사는 것이다.

이제 문제는 이것이다. “돈을 내고 블록 스페이스에 기록할 만큼 중요한 정보는?” 이 요소를 해결해야, 블록체인은 지속 가능하고, 코인은 가치를 가진다. 가스비 (Tx fee)를 납부하기 위한 수단이 코인인 만큼, 해당 요소가 해결되야만 한다.

비트코인 $BTC의 경우, 1) 가치 저장, 2) 송금의 기능을 할 수 있다. 물론 이 두 기능역시 완벽한 것은 아니다. 가치 저장 수단으로 보기엔 변동성이 크고, 송금 과정에서도 변동성이 크다.

하지만 적어도 논리적으로는

1) 국가의 정책에 과하게 의존적인 화폐 구매력을 탈피하기 위해

2) 미국의 러시아 SWIFT 제제에서도 알 수 있듯, 송금 체계 및 기존 은행 체계는 불완전 하기 때문에

3) 제 3세계는 신뢰할만한 주체가 부족하며, 금융 인프라가 없기 때문에 (물론 그렇다고 $BTC를 쓸 이유가 100% 성립되는 것은 아니다)

이 세가지가 성립하기 때문에, 비트코인 의 경우에는 “가치를 창출” 한다고 볼 수 있다. 위의 1~3의 이유는 비트코인 블록체인의 블록 스페이스를 구매할 이유 ($BTC)를 창출한다고 볼 수 있다.

<단 위에서 말했듯, 비트코인 역시 종교의 영역이기 때문에 100% 논리적 접근이 옳은 것은 아니다>

바이낸스 거래소 수수료 20% 할인 가입 바로가기

그렇다면 이더리움 $ETH 의 비즈니스 모델은? 마찬가지로 블록 스페이스를 파는 것이다. 하지만 비트코인 보다 범용성이 넓다. 비트코인 은 송금, 가치 저장등으로 이용이 되지만, 이더리움은 EVM, 스마트 컨트랙트를 통해 연산을 처리할 수 있고, 이 덕분에 World Computer로 불린다. 단, 블록체인에 기록을 하기 때문에 Tx Fee를 내고, 보안성을 얻는 World Computer인 것이다.

여전히 핵심은 이더리움의 비싼 가스비(Tx Fee)를 내고도 기록할 만큼의 가치가 있는 트랜잭션은 무엇인가? 하는 것이다. 이 때 이 BM을 가능토록 하는 것이 탈중앙화앱 Dapp인 것이다. 현재 Defi, NFT 등 이더리움의 블록 스페이스를 구매하는 다양한 Dapp이 나오고 있어 이더리움은 지속 가능성이 점차 높아지고 있다.

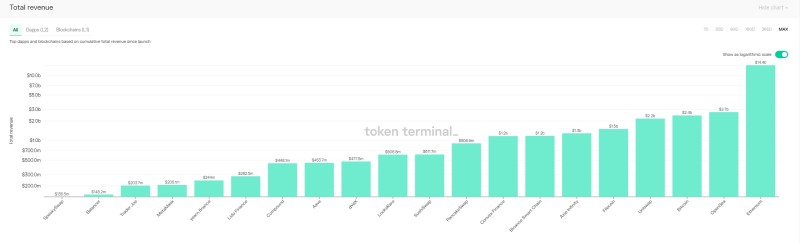

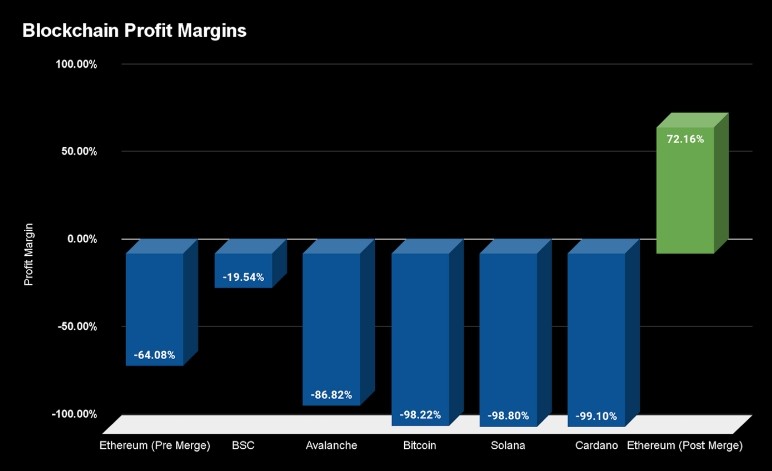

실제 각 프로토콜별 매출을 살펴 보더라도, 이더리움이 압도적으로 높다. 그만큼 이더리움 블록 스페이스에 대한 수요를 창출하고 있는 상태라고 볼 수 있다. 후술하겠지만, 이더리움의 POS 전환 이후에는 순수익을 기록하는 프로토콜 ( 프로토콜 순수익 = 트랜잭션 비용 (매출) – 보상/발행량 (비용)) 이 될 수 있다.

다만 문제는 솔직히 말해서 대부분의 Defi, NFT는 폰지, 진흙 쿠키에 불과하다는 것이다. 대부분은 돈 놓고 돈 먹기의 폰지 구조에 가까우며, 실제 Value Creation이 안되고 있는 것이 객관적인 사실이다. (제대로 작동하는 프로토콜, 비즈니스들도 있지만 말이다). 따라서 현재의 상황으로 “앞으로도 지속 가능할 것이다” 라고 말하는 것은 어폐가 있다.

다만 개인적으로는 아직까지 PMF (Product – Market – Fit)을 찾지 못했기 때문이라고 생각한다. Defi, NFT는 신기술로, 무엇인가 유용해 보이지만, 아직까지 이를 제대로 활용해서 가치를 창출할 시장을 찾지 못한 것이라고 생각한다. 정부의 규제 역시 이에 한 몫을 하고 있는 상태로, 규제가 들어오고 시장이 성숙해지며 PMF를 찾을 수 있을 것이라고 생각한다.

수수료를 낼 만큼 귀중한 데이터, 투명함과 탈중앙성 – 신뢰 주체가 없어야 하는 데이터(트랜잭션) 즉 PMF가 맞는 데이터는 금융, 보험, 헬스케어 등의 정보가 있을 것 같다. 다만 이는 아이디어에 불과하며, 향후 더욱 다양한 아이디어들이 나올 것이다.

이 외에도 솔라나 $SOL, 아발란체 $AVAX, 에이다 $ADA, 니어 $NEAR 역시 이더리움의 BM을 따른다. 이들은 이더리움 킬러를 자청하며, 더 빠른 속도, 더 낮은 수수료를 장점으로 내세우지만 요새 드는 생각은 과연 저 요소들이 핵심일까? 하는 생각이다. 이 얘기는 밑의 지속가능한 BM을 위한 조건에서 후술하겠다.

바이낸스 거래소 수수료 20% 할인 가입 바로가기

2. 유틸리티를 파는 BM

Layer 1 (위에서 말한 이더리움, 솔라나, 아발란체 등을 제외)을 제외한 대부분의 토큰들이 이러한 모델을 띈다.

참고로 자체적인 블록체인을 가진 것을 “코인” 이라고 하며, 블록체인 위에서 발행되는 것을 “토큰” 이라고 한다. 이들의 BM은 블록체인을 파는 것이 아니라 “우리 토큰으로, 이런 것들을 할 수 있어요!” 즉 유틸리티를 파는 것이다.

지금은 멸망했지만.. 엑시 인피니니티 $AXS와 같은 P2E 모델들이 대표적이다. THE SANDBOX 와 같은 메타버스들 역시 “SAND 토큰은 플랫폼 내에서 통화로 쓰입니다” 라는 네러티브로 토큰 수요를 창출하고 있다. 아직까지 구체적인 유틸리티는 없지만, 게임 내에서의 재화 구매 및 게임 플레이에 사용될 것이라는 유틸리티 네러티브가 작동하는 것 이다.

단 P2E 토큰의 유틸리티 모델이 작동하려면, 조건이 필요하다.

1) 토큰이 지속적으로 소각되야 한다 – End Game 즉 게임의 고인물들이 벌어들이는 토큰이 계속해서 시중에서 유통된다면 토큰의 가치는 떨어질 수 밖에 없다. 토큰을 시중에서 회수할 “하수구”가 필요하다

2) Willing to pay – 모두가 P2E에서 Earn에 집중해서 토큰을 팔고, 신규 유저가 토큰을 구입해 돌아가는 구조는 폰지구조다. 그리고 대부분의 P2E가 그러했다. 사람들은 “기꺼이” 돈을 내지 않는다. 토큰을 구입할 동인이 없다. 리니지, 메이플처럼 기꺼이, Willing to pay 해야 한다. “재미”가 필요하다 (가장 근본적으로는 재미이지만, 재미 말고도 Social 요소를 섞을 수 있다)

그럼에도 문제는 남는다. “이미 저런 모델은 있는데, 굳이 이걸 토큰으로 해야하나? 굳이 블록체인을 써서?”

게임내 재화를 진정으로 소유할 수 있다, 주권을 가질 수 있다고 하지만 – 이는 완벽히 탈중앙화되어 100% 블록체인내에서 돌아가는 게임의 얘기고, 대부분은 그렇지 못하다 (물론 100% 블록체인화 시키려는 게임, 시도들도 많다. Decentraland)

물론 토큰은 환급성이 높고, 글로벌적으로 표준화 되어 있다는 장점이 있지만 (우리나라에선 글로벌 집행검을 팔 수 있지만, 해외 유저가 팔려면 아이템 베이에 회원 가입을 해야 한다면?) 결국엔 “왜 블록체인인가?”의 질문을 어느정도 해결할 수 있어야 한다고 생각한다. 만약 게임이 압도적으로 재미 있다면, 이러한 것들은 아무 상관이 없지만.

Defi에서도 이러한 유틸리티 토큰들이 많다. 하지만 대부분은 LP (유동성 공급자)에 대한 보상에 그친다. 토큰의 유틸리티가 없으니, 수요가 없고, 그렇다 보니 Defi 토큰들의 보상 토큰들은 우하향 곡선을 그리며 “곡괭이”로 불리며 멸망하는 경우가 대다수이다.

특히 Uniswap의 경우 압도적인 퍼포먼스를 보여줌에도, Uniswap 토큰의 유틸리티가 거의 없고, 계속해서 발행만 되기 때문에 프로토콜의 가치를 토큰이 전혀 반영하지 못한다.

비트코인 거래소 바이낸스 수수료 20% 할인 가입 바로가기

이 부분에 대해서는 SEC의 규제가 명확해져, 프로토콜의 수익을 배당할 수 있거나, 다양한 방식으로 토큰을 매수할 동인을 만들면 해결할 수 있을 것이라고 생각한다. 이번 스테이블 코인 규제 이후로 이러한 내용들도 담길텐데, 규제가 오히려 반가운 이유다. 현재 프로토콜의 가치를 토큰에 반영할 수 있는 방법은 토큰 매입후 소각 (Burn – 일종의 자사주 소각) 밖에 없으며, 이 마저도 의무는 아니다. 대부분의 Defi 토큰은 폰지도 아닌, 진흙 쿠키에 불과한 실정이다.

그나마 유틸리티를 가지는 Defi 토큰은, 거래소 토큰으로 BNB, FTT, WOO 등을 소유해 스테이킹을 할 경우 거래소 수수료를 싸게 해주는 것인데 – 이러한 모델들은 개인에 따라 가치를 창출하는 모델이다. 실제로 거래소 토큰들의 가격 변동성은 비교적 작은 편이다. 가령 $GMX의 경우, $ETH 보다 덜 하락했는데 – 거래 수수료 배당($ETH로 배당)이라는 가치가 있었기 때문이다.

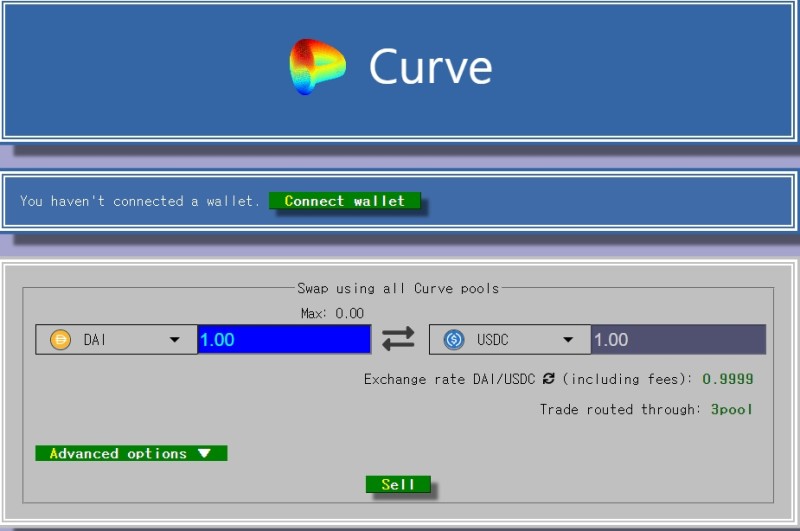

단 Defi 프로토콜의 보상 토큰(이하 곡괭이) 중에서도 살아남은 토큰들이 존재하는데, 이는 Governance, 즉 프로토콜의 의사결정 권한을 팔았을 때 유의미한 토큰이다. 대표적으로 (사실상 유일하게) Curve가 있다.

대략적으로 정리하자면

1) Curve는 스테이블 코인 예치하기 좋음

2) 보상으로 Curve를 주는데, Curve를 모아서 예치하면 더 높은 이율을 줌

3) 이에 Curve를 모으는 전쟁이 펼쳐짐

4) Curve에 더 많은 스테이블 코인이 몰리면서, Curve는 블록체인상의 스테이블 교환소가 됨

5) 스테이블 코인을 발행하는 주체들 (UST, FRAX)은 Curve에서 자신들의 코인 교환소를 열어야 해서 Curve를 사야만 했음

이에 따라 Curve를 매수할 동인이 생겼다. Curve 프로토콜의 의사결정 즉 거버넌스가 토큰으로 팔리기 시작한 것이다.

해당 BM이 가능하기 위해선 Curve 처럼 “압도적인 스테이블 코인 유동성”과 같은 프로토콜의 의사결정을 판매할 수 있는 요인이 있어야 한다.

가령 Amazone 코인이 있다면, 매장에 입점하기 위해 Amazone 코인이 필요한 것, 이를 결정하는 의사 결정 위원회에 들어가기 위해 Amazone 코인을 가져야 하는 것 등이 거버넌스 BM과 비슷하다고 볼 수 있다. 하지만 위에서도 말했듯 거버넌스를 판매하는 BM은 구축하기 힘든데, 대부분의 프로토콜(프로덕트)들은 거버넌스를 소유할 동인이 없기 때문이다.

설령 거버넌스를 소유하고 의사결정을 한다고 해도 개인들에게 돌아오는 이익은 적은데, 개미들의 주식에 의결권이 있음에도 주주의사 결정을 통해 큰 이익을 얻지 못하는 것이 비슷한 느낌이다. 사실상 B2B향 BM이라는 생각이다. 하지만 거버넌스를 소유하고, 쉽게 의사결정에 참여할 수 있는 것이 블록체인의 강점이고, 다양한 DAO (탈중앙화 조직)가 등장하고 있기 때문에 거버넌스 관련 BM 논의도 계속될 것으로 보인다 (쉽진 않아 보이지만)

3. 담보자산 기반의 BM

담보자산, 실물 경제 기반의 토큰들도 있다. 대표적인 예시가 스테이블 코인. 사실 이는 코인이 가치를 가진다기 보다는, 담보 자산으로 가치를 고정시켜 놓은 것.

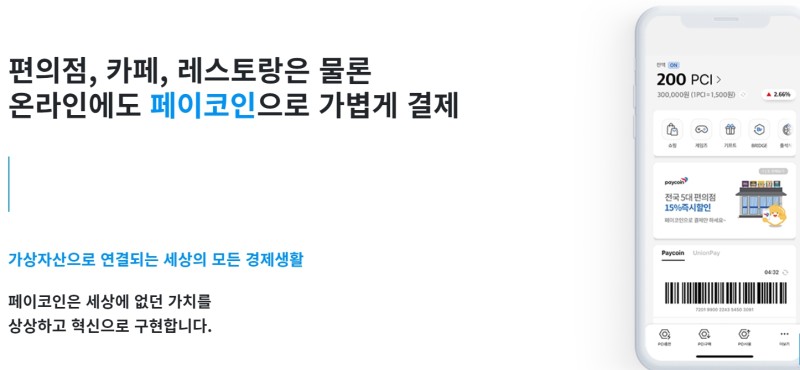

지급 결제류 코인들, 페이코인, 메탈코인 등도 실물자산을 담보로 한다고 볼 수 있는데 – 실물 재화를 구매할 수 있기 때문이다.

단 이들의 문제는, “토큰”으로 결제를 하는 것이 아니라 실물 자산 가격을 토큰으로 환전해서 내는 것, 즉 자신이 내는 돈이 정해져 있다는 것 이다. 가령 아메리카노를 판다고 했을 때 항상 30PCI인 것이 아니라, PCI가 1천원이면 3PCI, 5백원이면 6PCI를 내는 식으로 운영이 되는데, 이 경우 해당 토큰을 매수할 동인이 사라진다. 발행사 측에서는 이익을 보전할 수 있어서 좋지만, 저렇게 될 경우 기존 결제 시스템 이상의 혜택 (할인, 다양한 바우처)이 없다면 가치가 발생한다고 보기 어렵다.

바이낸스 거래소 수수료 20% 할인 가입 바로가기

물론 블록체인 자체는 지급 결제에 용이하다. 개도국의 경우 지급결제 서비스 망이 부족한 상태이고, 선진국의 지급 결제 수수료와 거래 대금 처리(1~3 영업일)를 블록체인으로 해결할 경우 이는 가치를 창출한다고 볼 수 있다. 하지만 해당 가치보다, 토큰의 가격 변동에서 오는 손실이 크다면 해당 서비스를 이용할 동인이 없다. 이용자 측에서도, 토큰 지급 결제를 받는 측에서도 말이다.

이미 지급결제형 코인들에 대한 실사가 들어갔고, 개인적으로 이 모델들은 지속 가능하지 않다고 본다. 사라질 것이고, 사라져야 한다고 생각. 향후 Circle이 발행한 USDC 등이 이를 대체하지 않을까 생각. 지급 결제 시장, FX 시장을 블록체인이 혁신할 것이라는 생각은 변함이 없지만 말이다.

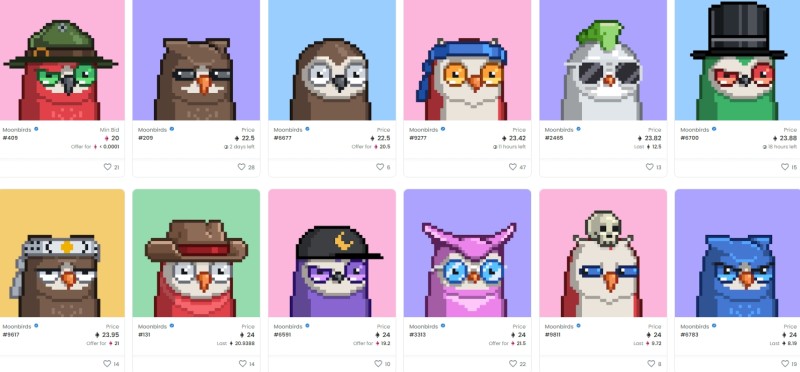

코인은 아니지만 몇몇 NFT 역시 비슷한 BM인데, 최근 IRL (In Real Life – 현실 세계 밋업, 모임을 지칭) 혹은 커뮤니티 입장권, 실질적인 혜택을 주며 NFT를 판매하는 BM도 많아지는 듯 하다. 아무래도 NFT역시 PMF를 찾지 못한 상태이기 때문에, 기존에 유저들이 익숙한 “이거 사면 이런 혜택이 있어요!” BM을 그대로 가져가는 듯 하다.

비트코인 거래소 바이낸스 수수료 20% 할인 가입 바로가기

3. 블록체인과 코인의 지속 가능한 BM

1.블록 스페이스를 파는 모델

1-1) PMF (Product – Market – Fit) 찾기

비트코인 은 네러티브가 다르니, WEB 3를 상정하고 이더리움, 솔라나, 아발란체와 같은 코인들을 기반으로 논의를 진행하자면, 결국 중요한 것은 PMF라고 생각한다. “블록체인에 담길 만큼의 가치 있는 정보가 무엇인가” 혹은 “블록체인에 담아서 무엇을 할 수 있는가” 와 같은 비즈니스적 논의를 계속해야 할 것이다.

Naive하게 블록체인에 담길만한 데이터로는 금융, 헬스케어 등이 생각이 나지만, 최근 비탈릭 부테린이 주장한 SBT (Soul – Bound – Token)과 같이 현재 우리가 놓치고 있지만, 블록체인에 담을만큼 가치 있는 데이터들 – 이를 축적했을 때 가치를 갖는 영역이 더 있을 것이라 생각한다.

1-2) Dapp 부트 스트래핑

PMF를 찾는 동시에, 지속적으로 Dapp을 올리는 시도를 계속해야 한다. 현재 팩트는 “수익을 내는 블록체인은 아무것도 없다” 이다. 위의 사진은 POS 전환 후 이더리움이다. 현재 수익을 기록하는 블록체인은 없다.

블록체인, 프로토콜이 수익을 기록한다는 것은

수익 = 매출액 (트랜잭션 수수료 or 프로토콜 이용 수수료) – 발행량/검증자 보상

이 도식이 양수일 때 이다. 블록체인의 경우 블록을 생성하고, 검증하는 Node가 존재하는데, 이들을 유지하기 위해 인센티브로 코인을 지급한다. 흔히 말하는 채굴이다. 블록체인이 지속되려면, 사용자가 더 많아져 수수료로 내는 비용이 채굴량보다 많아야 한다. 그렇지 않다면, 채굴이 끝났을 경우 Node들은 참여 동기를 잃어, 블록체인은 멈추게 된다.

따라서 PMF를 찾는 과정에서도 끊임없이 Dapp들이 나와서 트랜잭션을 발생시켜야 한다. 이를 위해 어느정도 중앙화된 재단이 지속적으로 1)개발자를 양성/온보딩 하고 2)Dapp 제작 동인을 동기부여 해야 한다.

바이낸스 거래소 수수료 20% 할인 가입 바로가기

이더리움의 경우 1~2번 과정이 충분하지만, 문제는 나머지 솔라나, 아발란체, 에이다, 니어 등의 체인이다. 이들은 이더리움 킬러를 자청하며 나왔다. 1) 빠른 속도(tps) 2) 낮은 수수료를 통해 대중화를 이뤄 수수료는 낮지만, 더 많은 트랜잭션을 통해 비즈니스를 영위하겠다는 목표였다. P는 낮추되, Q를 늘리겠다는 전략이다. 하지만 기대 대비 Q가 많지 않다 Why?

1) Dapp이 많이 없음 : 개발자가 부족하고, 아직까지 블록체인 PMF를 찾지 못해 Dapp이 부족함

2) 그나마 있는 Dapp 개발자들도 이더리움을 선호함 : 이미 개발자 생태계가 갖춰졌고, 무엇보다 이번 Luna 사태 이후로, 스트레스 테스트 기간이 충분하지 못한 블록체인이 아에 셧-다운 될 수 있다는 우려가 커짐. AWS를 사용하며 “아마존이 망하면 어떻게 하지?”라는 걱정을 안해봤지만, 블록체인은 한 순간에 망할 걱정을 해야 하는 것이다.

Back To Basic – 결국 블록체인은 애초에 비효율적으로, 불편하게 태어났다. Don’t trust Verify를 위해 트랜잭션 비용을 내고, 느리게 태어났다. 이 때 일부를 포기하고 중앙화 하는 것이 맞을까? 셧-다운 위험이 있지 않을까? 하는 우려가 퍼질 수 있다고 생각한다.

블록체인의 핵심인 탈중앙성 & 보안을 지키는 것이 지속 가능한 BM의 핵심일 것이고

체인의 신뢰도를 유지하는 한편, 자신만의 경쟁 우위를 확고히 해야할 것이다.

SOL이 잘 나감에도, 잦은 셧-다운으로 신뢰를 잃는 것, BNB가 다양한 Dapp이 있음에도 잦은 러그풀로 인해 신뢰도가 낮은것을 고려했을 때 이더리움을 제외한 나머지 체인들은 PMF 이외에도 추가적인 전략이 필요한 상황이다.

2.유틸리티를 파는 모델

2-1)유틸리티 강화 – Willing to pay, 기꺼이 돈을 쓰게 만들어야 한다.

P2E라면 본질인 “재미”에 집중해야 할 것이다. 이 때 단순 재미 뿐만 아니라 Social 요소가 접목 가능할 것이다. 그럼에도 위에서 적었듯, 여전히 “왜 블록체인이어야 하는가” 에 대한 의문은 남아있을 예정이다.

한편 Willing to pay가 아니더라도, 토큰이 게임 혹은 플랫폼 내에서 지속적으로 흐를 수 있는 토큰 이코노믹스를 만들어야 한다. 단순 수요든, Staking과 같이 수익을 위한 것이든 지속적인 Token Flow를 만들 요소가 있어야 할 것이다.

P2E 및 토큰 이코노믹스와 관련해선 다른 글에서 조금 더 깊게 다뤄볼 예정이다.

바이낸스 거래소 수수료 20% 할인 가입 바로가기

2-2) Value Creation – 실제 가치 창출

내부적 관점

유틸리티 코인이 단순 화폐로 남게 될 경우, 내부 플랫폼의 성장이 제한될 수 있다. 내부적으로 생태계가 지속적으로 커질려면 통화 승수가 필요할 것으로 보이는데, 트랜잭션 데이터 / 단일 체인 의존성 (WEB 3.0이 활성화 되었을 때 메타 마스크가 없으면 활동이 안되듯) 에 의거해 신용 승수를 창출하는 방안이 있을 수 있다. 만약 정말 블록체인 기반의 Dapp이 많아지고, 일상에서 중요해 진다면 기존에는 없던 트랜잭션 기반의 신용 대출이 가능해질 수 있다. 이 때 SBT 토큰은 좋은 수단이 될 수 있다.

한편 위에서 적었던 거버넌스 모델 역시 고려 가능한 요소이다.

외부적 관점

유저들을 통해 외부에서 Value Creation을 하는 것 – 광고를 한다던가, 커뮤니티를 통한 BM을 접목시키는 것. 사람을 모으는 것, 그것도 특정한 행동, 취향을 같이 하는 사람을 모으는 것은 돈이 된다.

가령 스테픈의 경우 – Runner 대상 광고, 어플리케이션 내 토큰을 통한 신발 및 러닝 제품 구매, Stepn 커뮤니티를 활용한 BM을 통해 Value Creation을 하고, 이를 토큰 가치에 담아낼 수 있다면 지속 가능할 수 있다. NFT를 살 정도의 구매력과, Daily Active 할 정도의 충성심을 가진 고객은 충분한 자산이다.

한편 중요한 것은 이러한 Value Creation이 토큰의 가치에 반영되도록 (Value Accural)되는 토큰 이코노믹스를 짜는 것 역시 중요하다. 다만 이는 규제가 큰 발목을 잡고 있는 만큼, 규제 리스크가 해소된 이후 제대로 논의해 볼 수 있을 것이다.

3. 담보

스테이블 코인과 관련된 것은 넘어가도록 하자. 솔직히 나머지 지급 결제류에 대해서도 잘 모르겠다. 커머스 데이터를 블록체인으로 기록하는 것은 어느 정도 일리가 있지만, 아직까지 좋은 아이디어가 떠오르지 않는다.

비트코인 거래소 바이낸스 수수료 20% 할인 가입 바로가기

4. 결론

글을 적다보니, 용두사미가 된 것 같다. 그럴 수 밖에 없는게, 아직까지 지속 가능한 모델이 등장한 적 없기 때문이다. 필자도 계속해서 고민을 하고 있고, 이러한 고민들을 지속적으로 블로그와 매체에서 다룰 예정이다. 비즈니스 모델을 짜고, 이를 토큰에 담는 과정들을 고민 중이다.

(이 과정에서 드는 생각이, 이미 잘하는 WEB 2.0, Legacy 기업이 굳이 Web 3를 해야 하는가, 토큰 이코노믹스 빌딩 및 토큰 경제 관리라는 부차적인 업무가 생기는데도, 굳이? 라는 생각이 계속해서 든다. Back to Basic으로 블록체인의 PMF를 생각하는 이유다)

현재 대부분의 코인은 “수요를 창출”하지 못하며, 투기적 수요 및 네러티브에 의존해 가격이 형성되고, 이를 가치로 착각한다.

현명한 투자, 지속 가능한 투자를 위해서는 해당 코인의 가치가 어디서 오는지, 해당 BM이 지속 가능한지 살펴 보아야 한다.

단순한 투기 수요, 신규 유저들의 유입으로 구성되는 폰지 구조는 유지될 수 없다

블록체인, 비트와 이더는 분명 가치가 있다고 생각한다. 경쟁우위도 확실함. 하지만 아직까지 블록체인과 코인은 PMF를 찾지 못했다. 최근 무너지는 폰지 토큰이코노믹스 프로젝트를 보면서 지속가능한 모델이 무엇인지 생각을 해본다면 현명한 투자를 할 수 있지 않을까 생각한다.

1. 블록체인, 코인의 BM을 생각할 것

2. BM이 지속 가능한지 생각할 것

3. Value Creation이 있는지, Value를 담아내는 토큰 이코노믹스가 있는지 생각할 것